2024년(2023년 귀속) 맞벌이 부부 연말정산 및 절세 방법

맞벌이 부부 모두가 연간 소득금액이 100 만원(근로소득만 있는 경우에는 총급여액이 500 만원) 초과하는 경우에는 부부가 각자 연말정산을 해야 됩니다. 그럴 경우 인적공제 대상을 잘 배분하여 연말정산을 해야 절세 효과를 제대로 볼 수 있습니다.

그럼 맞벌이 부부의 연말정산 방법 및 절세 전략에 대해서 알아보겠습니다.

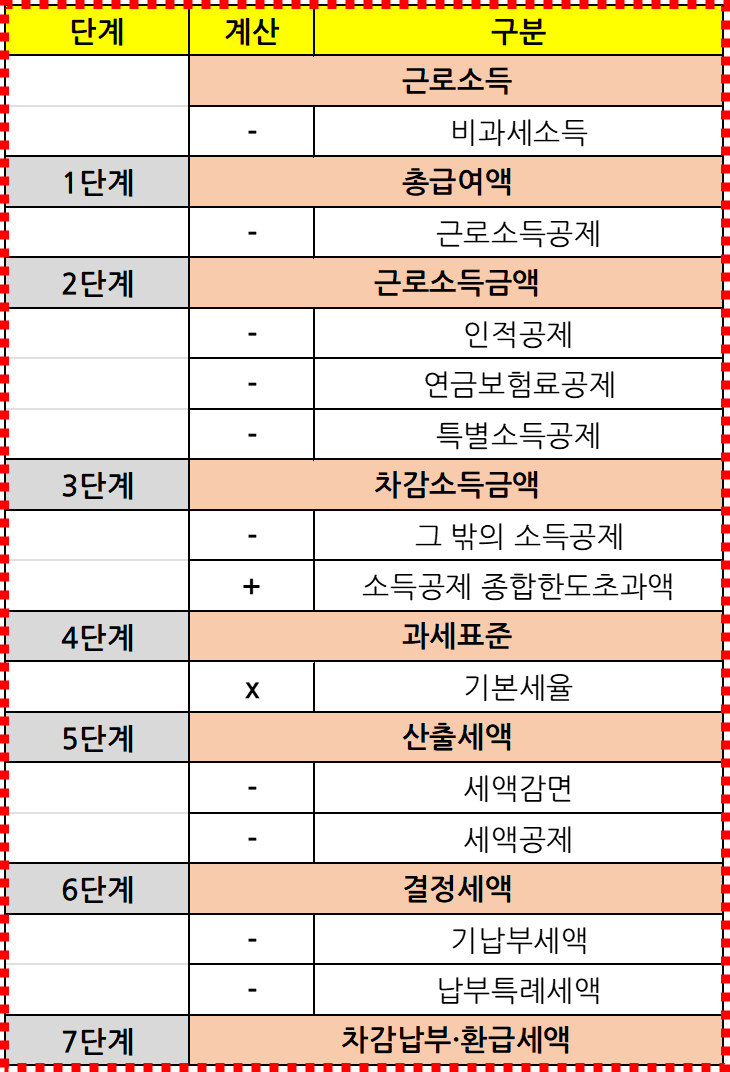

▼ 2023년 귀속 연말정산 세액계산 흐름

☞ 세액 = {(총급여 – 근로소득공제) – 인적공제 – 연금보험료 공제 – 소득공제} * 세율 – 세액공제

연말정산 이전 게시글

- [연말정산] 2024년 연말정산 세액 계정 내역

- [연말정산] 2024년 연말정산 세액계산 방법

- [연말정산] 2024년 근로소득금액 계산 방법, 근로소득공제금액

- [연말정산] 2024년 인적공제(기본공제, 추가공제)

- [연말정산] 2024년 연말정산 주택자금 공제, 주택마련 저축공제

- [연말정산] 2024년 연말정산 소득공제 항목별 요약정리

- [연말정산] 2024년 연말정산 세액공제 항복별 요약정리

맞벌이 부부의 연말정산 방법

1. 인적공제 적용방법(유의사항)

| 구분 | 적용방법(유의사항) |

|---|---|

| 기본공제 | 기본공제는 맞벌이 부부 중에서 1명만 신청이 가능합니다. 즉, 맞벌이 부부가 중복해서 각자 공제를 받을수 없습니다. |

| 추가공제 | 부양가족에 대해서 기본공제를 신청한 사람만 추가공제를 받을수 있습니다. (중복 공제 안됨) |

| 자녀세액공제 | 자녀에 대해서 기본공제를 신청한 사람만 자녀세액공제를 받을수 있습니다. (중복 공제 안됨) |

☞ 기본공제를 신청한 사람이 추가공제 및 자녀세액공제를 받을 수 있습니다.

2. 소득·세액공제 항목별 적용방법(유의사항)

1. 신용카드 등 사용금액(그 밖의 소득공제)

▶ (부부) 카드 명의자 기준으로 각자 사용한 신용카드 금액에 대해서 공제받을 수 있습니다.

▶ (부양가족) 기본공제를 신청한 사람이 기본공제 대상자의 신용카드 사용액을 공제받을 수 있습니다.

2. 보험료, 의료비, 교육비, 기부금(특별세액공제)

▶ (부부) 보험료, 의료비, 교육비, 기부금 항목은 각자 사용한 금액에 대해서 공제받을 수 있습니다.

☞ 단, 의료비는 배우자가 사용한 금액을 본인이 의료비 공제 신청이 가능합니다. 만약, 배우자 의료비를 본인이 신청한 경우에는 배우자는 의료비 공제를 신청하면 안 됩니다. (중복 안됨)

▶ (부양가족) 기본공제를 신청한 사람이 기본공제 대상자의 보험료, 의료비, 교육비, 기부금 사용액을 공제받을 수 있습니다.

절세 전략 방법

1. 신용카드, 의료비 사용액

☞ 신용카드 등 사용액은 총급여의 25% 초과분에 대한 소득공제, 의료비 사용액은 총급여의 3% 초과분에 대한 세액공제가 적용되므로 아무래도 근로소득이 적은 배우자한테 몰아주는 게 좀 더 유리할 수 있습니다.

2. 과세표준 구간

☞ 일반적으로 과세표준과 결정세액이 높은 배우자에게 부양가족을 몰아주는 게 유리합니다. 만약에 비슷한 경우에는 부양가족을 고르게 나누어 신청하는 게 유리할 수 있습니다.

☞ 부부가 연말정산 시 시뮬레이션을 해보는 게 좀 더 정확합니다.

이글이 도움이 되셨다면, 공유를 부탁 드립니다.